Uma das maiores transformações do sistema fiscal brasileiro está em curso. A Reforma Tributária, aprovada pela Emenda Constitucional nº 132 de 2023, promete simplificar a cobrança de impostos sobre o consumo, aumentar a transparência e tornar o sistema mais justo para empresas e cidadãos.

Mas afinal, o que muda na prática?

Neste artigo, explicamos de forma clara e objetiva o que é a reforma tributária, por que ela foi criada, como será implementada e quais os impactos esperados para o futuro do país.

Por que o Brasil precisava de uma Reforma Tributária?

O sistema tributário brasileiro é reconhecido como um dos mais complexos do mundo. Antes da reforma, existiam cinco tributos diferentes sobre o consumo: PIS, Cofins, IPI, ICMS e ISS cada um com regras próprias, legislações conflitantes e grande burocracia.

Essa complexidade gerava altos custos para as empresas, dificultava o crescimento econômico e criava distorções competitivas entre estados e municípios, conhecidas como “guerra fiscal”.

A Reforma surgiu, portanto, para simplificar esse cenário, reduzindo a burocracia e promovendo um modelo mais moderno e equilibrado.

O que muda: nasce o sistema de IVA Dual

O coração da Reforma é a criação do IVA Dual (Imposto sobre Valor Agregado), que substitui os cinco tributos anteriores por apenas dois novos impostos:

- CBS (Contribuição sobre Bens e Serviços) — de competência federal, administrada pela Receita Federal, substitui PIS, Cofins e IPI.

- IBS (Imposto sobre Bens e Serviços) — de competência compartilhada entre estados e municípios, substitui ICMS e ISS.

Além disso, cria também o Imposto Seletivo, que tem como objetivo desestimular o consumo de bens e serviços considerados prejudiciais à saúde ou ao meio ambiente.

- IS (Imposto Seletivo) – De competência federal, conhecido como “imposto do pecado”, visa desestimular o consumo de bens e serviços considerados prejudiciais à saúde e ao meio ambiente.

Esses novos tributos terão regras unificadas em todo o país, tornando o sistema mais simples, transparente e não cumulativo, ou seja, sem o chamado “imposto em cascata”.

Principais benefícios da Reforma

- Simplificação radical: cinco tributos antigos dão lugar a apenas dois, com regras únicas e mais claras.

- Transparência total: o cálculo dos impostos será “por fora”, permitindo que consumidores vejam exatamente quanto pagam de tributos.

- Fim da cumulatividade: as empresas poderão aproveitar integralmente os créditos tributários, reduzindo o custo final dos produtos.

- Justiça fiscal: a tributação passa a ocorrer no destino onde o bem é consumido e não na origem, equilibrando a arrecadação entre regiões.

Cronograma de implementação

A mudança será gradual, com um processo de transição até 2033, para que empresas e governos se adaptem de forma segura:

- 2024–2025: fase de regulamentação e ajustes de sistemas (leis complementares, criação do Conselho Federativo e adequação da NFS-e nacional).

- 2026: início dos testes com alíquotas simbólicas (0,1% IBS e 0,9% CBS).

- 2027: extinção do PIS e Cofins; início da cobrança plena da CBS e IS.

- 2028–2032: redução progressiva do ICMS e ISS e aumento do IBS.

- 2033: sistema totalmente implementado, com IBS e CBS em pleno funcionamento.

Quer entender de forma prática o impacto da Reforma Tributária?

Preparamos um eBook exclusivo que explica de forma simples e objetiva o que vai mudar e como essa transição acontecerá nos próximos anos.

O material traz os principais pontos da Reforma, como o funcionamento do IBS, CBS e IS, o Split Payment e o que as empresas precisam fazer para se adaptar ao novo sistema.

Split Payment: a revolução na arrecadação

Outro ponto inovador da Reforma é o Split Payment, ou “pagamento dividido”, um mecanismo de recolhimento automático dos tributos.

Ele consiste na separação instantânea dos valores de IBS e CBS no momento do pagamento de uma compra ou serviço eletrônico.

Como Funciona na Prática

- Transação Comercial: o consumidor paga um produto ou serviço por meio eletrônico (cartão, Pix, boleto, etc.).

- Segregação Automática: a instituição financeira ou o intermediador de pagamentos eletrônicos será responsável por realizar a segregação automática dos valores. Assim que o pagamento for processado e liquidado, o sistema divide o montante total, destinando a parcela líquida ao vendedor e a parte correspondente aos tributos (IBS e CBS) diretamente ao Fisco, no mesmo instante da transação.

- Exemplo: se um produto custa R$ 1.000,00 e o débito tributário é de R$ 280,00, o vendedor recebe R$ 720,00 e os R$ 280,00 são transferidos ao Fisco no ato do pagamento.

Esse sistema, criado pela Lei Complementar nº 214/2025, será obrigatório para todas as transações eletrônicas e promete aumentar a eficiência e reduzir a inadimplência fiscal.

A Reforma Tributária para empresas do Simples Nacional

O Simples Nacional foi mantido como regime diferenciado e favorecido para micro e pequenas empresas (MPEs), preservando sua essência de simplificação.

No entanto, os novos tributos IBS e CBS também passarão a integrá-lo, com regras específicas.

1) Permanência e Abrangência dos Novos Tributos

O Simples mantém suas principais vantagens, alíquotas menores e menor burocracia, mas passa a incluir o IBS e a CBS em sua estrutura de arrecadação.

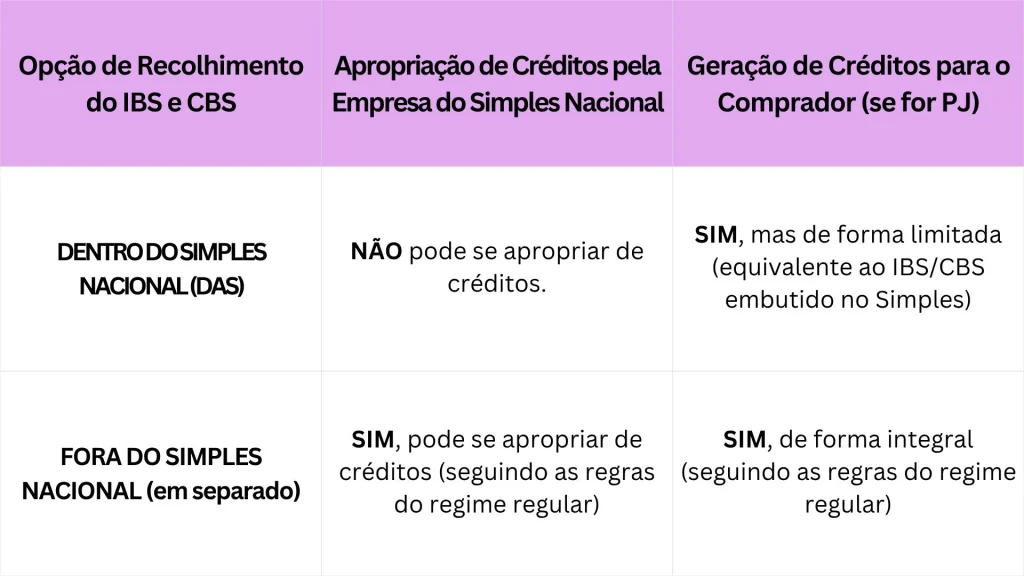

2) Novas opções de Recolhimento do IBS e CBS

As empresas do Simples Nacional terão duas opções principais em relação ao recolhimento do IBS e CBS:

Opção 1: Apuração e recolhimento “Por Dentro” do Simples Nacional

- O IBS e a CBS são recolhidos junto com os demais tributos no DAS.

- A empresa não pode aproveitar créditos desses tributos, mas pode repassar créditos limitados a empresas fora do Simples.

Opção 2: Apuração e Recolhimento “Por Fora” do Simples Nacional

- O IBS e a CBS são apurados e pagos separadamente, seguindo as regras normais de não cumulatividade.

- Permite o aproveitamento integral de créditos e maior transparência tributária.

As empresas do Simples devem analisar seus clientes, fornecedores e estrutura de custos para decidir qual modelo é mais vantajoso.

Como as empresas devem se preparar

Até o final de 2025, todas as empresas, inclusive as do Simples Nacional deverão adequar seus sistemas de emissão de nota fiscal ao novo padrão nacional da NFS-e.

Além disso, é essencial revisar processos internos, administrativos e financeiros, e atualizar o planejamento de fluxo de caixa, já que o modelo de cobrança mudará completamente.

Conclusão

A Reforma Tributária é um passo histórico rumo a um sistema mais racional e equilibrado.

Embora as mudanças sejam graduais e desafiadoras, o resultado esperado é um ambiente econômico mais estável, previsível e favorável ao crescimento do país.

Aqui na Unclik Contabilidade Digital, acompanhamos de perto todas as atualizações da Reforma para orientar nossos clientes e garantir uma transição segura. Nosso time especializado em negócios digitais está preparado para ajudar sua empresa a se adaptar às novas regras, reduzir riscos e aproveitar as oportunidades que esse novo cenário traz.

Se você quer entender como a Reforma Tributária pode impactar o seu negócio, fale com um dos nossos especialistas e descubra o melhor caminho para o seu caso.